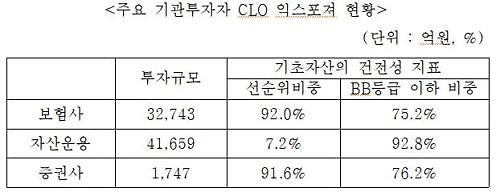

기관투자자 CLO 투자규모[표=금감원]

상당수가 '투기등급'에 해당하는 BB등급 이하에 투자하면서 금리 상승기에 금융위기를 불러올 수 있어서다.

27일 국회 정무위원회 소속 정재호 더불어민주당 의원이 금융감독원으로부터 제출받은 주요 기관투자자 CLO 투자 현황에 따르면 올해 상반기 기준 보험·증권·자산운용사가 총 7조6149억원을 CLO에 투자한 것으로 나타났다.

문제는 이 가운데 보험사와 자산운용사가 대부분을 차지했다. 보험사는 지난 6월 현재 3조2743억원을 CLO에 투자했다. 4년 반 전인 2014년 말의 1조5929억원에서 2배 이상으로 불어난 것이다. 자산운용사(8월 말 기준)의 경우 CLO 투자 규모도 4조1659억원에 달한다.

CLO는 신용이 낮은 기업들이 담보를 제공하고 받는 대출인 '레버리지론'을 기초자산으로 하는 고위험 고금리 상품으로, 2008년 금융위기의 주범으로 평가받는 CDO(부채담보증권)과 기초자산만 다를 뿐 매우 유사한 구조를 가지고 있다.

증권사의 CLO 투자액은 1747억원으로, 2014년 401억원의 4.36배가 됐다. 특히 증권사의 경우 작년 말 661억원에서 6개월 만에 2.6배로 불어났다.

CLO의 규모는 최근 한국은행과 금융연구원 등이 자체 자료와 블룸버그 자료 등을 토대로 파악에 나선 바 있다.

은행은 CLO를 보유하고 있지 않다. 다만 금감원의 집계와 지난 6월 말 한국은행이 발표한 40억달러(약 4조7000억원·1월 말 기준)와는 차이가 커 정확한 현황 파악이 필요하다는 지적이 나온다.

문제는, 금융연구원이 최근 글로벌 금융시장의 잠재불안 요인으로 기업부채 문제를 꼽으면서 위험자산의 대표적인 예로 CLO, 신흥국 채권, 해외 부동산 등을 언급한 것이다.

연구원은 "금리상승 국면으로 전환하게 되면 금융시장의 안정성을 저해할 우려가 있다"고 설명했다.

미국 뉴욕타임스도 지난해 CLO 시장 규모의 가파른 증가세를 소개하면서 "2008년과 비슷한 상황"이라고 우려를 나타냈다

금감원에 따르면 국내기관의 CLO 투자대상 기업의 신용등급은 보험사 75.2%, 증권사 76.2%, 자산운용사 92.8% 등 상당수가 '투기등급'에 해당하는 BB등급 이하였다.

보험사와 증권사는 그나마 선순위 채권의 비중이 92.0%, 91.6%였지만 자산운용사의 경우 투자대상 중 7.21%만이 선순위 채권에 해당해 훨씬 더 고위험 투자를 하는 것으로 나타났다.

대부분의 '레버리지론'은 무담보채권과 유사한 약식 대출 형태여서 채무 불이행 시 회수율이 낮기 때문에 투자 때 선순위 여부가 투자의 안전성에 큰 영향을 미친다.

정재호 의원은 "CLO는 국제 금융시장에서 위기의 뇌관으로 꼽히는 제1 요인"이라며 "국내 금융시장 안정성 확보를 위해서 국내 기관투자자 CLO 투자 규모에 대한 정확한 조사와 함께 세심한 관리·감독 방안을 마련해야 한다"고 강조했다.

Copyright © 이코노믹데일리, 무단전재·재배포 금지

![[정보운의 강철부대] 글로벌 협력·조직 혁신 투트랙…정기선, HD현대 체질을 재설계하다](https://image.ajunews.com/content/image/2026/02/20/20260220121255128250_388_136.jpg)

![[방예준의 캐치 보카] 임신·여성질환·법률비용까지…여성 특화 보험 뭐가 다를까](https://image.ajunews.com/content/image/2026/02/20/20260220101109973121_388_136.jpg)

![[김아령의 오토세이프] 한파 이후 기온 회복기…차량 안점 점검 포인트는](https://image.ajunews.com/content/image/2026/02/20/20260220110546974635_388_136.png)