[사진=DL이앤씨 제공]

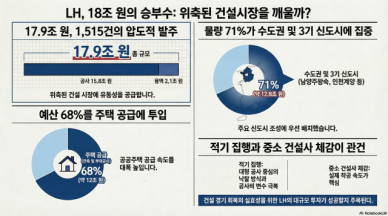

1000억원의 회사채를 발행하면 2000만~3000만원 수준의 이자를 아낀다. ESG 채권을 대외 홍보수단 정도로 여기던 기업들도 자금 조달 비용을 낮추기 위해 ESG 채권 비중을 늘리고 있다.

김형수 한국신용평가 PF본부장(상무)은 14일 "회사채 수요예측 초과율이 높을수록 발행금리가 낮아지는 경향성이 존재한다"면서 "같은 초과율에서 3년물 기준 ESG 채권이 일반 회사채보다 평균 1.9bp~2.4bp 낮게 형성되고 있다"고 밝혔다.

[자료=한국신용평가 제공]

결과적으로 낮은 발행금리로 이어졌다. DL이앤씨는 수요예측 결과 3년물 금리에서 AA- 등급 민간채권평가기관(민평) 산술평균 대비 0.05%포인트를 가산했지만, 5년물 금리에선 등급 민평 산술평균 대비 0.03%포인트를 낮춰 발행했다. ESG 채권인 5년물의 경우 동일한 신용등급(AA-)의 회사채 대비 낮은 금리로 발행했다.

김 본부장은 "한국거래소에 상장된 ESG 채권의 발행금리는 주택금융공사가 발행한 주택저당증권(MBS)을 제외하면 시장금리 대비 평균 3bp 낮게 발행됐다"고 설명했다. 아직 조달 비용 절약이 절대적이라고 보긴 어렵지만, ESG 채권을 늘리는 기업들이 많아지는 이유이기도 하다.

올해 1분기 일반 기업의 회사채 발행에서 ESG 채권 비중은 29.4%다. 공공기관과 금융권을 제외하면 ESG 채권을 발행한 기업도 2019년과 2020년 각각 2개 발행사에 그쳤지만, 올해는 1분기에만 17개사가 발행했다.

올 1분기 기준 ESG 채권 발행 규모가 가장 큰 기업은 LG화학으로 총 9300억원을 발행했다. 이어 국민은행(6000억원), 현대제철(5000억원), 현대카드(4500억원), 현대오일뱅크(4000억원), 현대차(4000억원), SK(3200억원) 등이 적극적으로 ESG 채권을 발행했다. //

[자료=한국신용평가 제공]

Copyright © 이코노믹데일리, 무단전재·재배포 금지