[사진=매일유업 제공]

19일 투자은행(IB) 업계에 따르면 매일유업은 이달 총 1500억원 규모의 공모채 발행을 위한 수요예측을 진행한다. 수요예측 결과에 따라 발행액 규모는 최대 500억원을 증액해 2000억원까지 확대될 예정이다.

매일유업이 이번 회사채 발행에 나선 것은 저금리 기조 속에서 현금 유동성을 확보해두기 위한 것으로 파악된다. 매일유업은 지난 2019년부터 실질적인 무차입 구조를 유지하고 있어 차입금 상황에 대한 압박이 미미한 수준이다. 지난해 말 기준 매일유업은 연결기준 총차입금 1141억원에 현금성자산 1208억원으로 67억원 규모 부(-)의 순차입금 구조를 나타내고 있다.

조달자금은 일부 차입금 상환, 일부 운영자금 등으로 활용될 전망이다.

특히 매일유업은 신용등급이 AA-로 상향되면서 조달금리 측면에서 유리한 고지에 올라섰다. 한국기업평가가 지난해 말 매일유업의 신용등급을 기존 A+(긍정적)에서 AA-(안정적) 상향조정한 데 이어 이달 한국신용평가도 동일한 내용으로 매일유업의 신용등급을 조정했다.

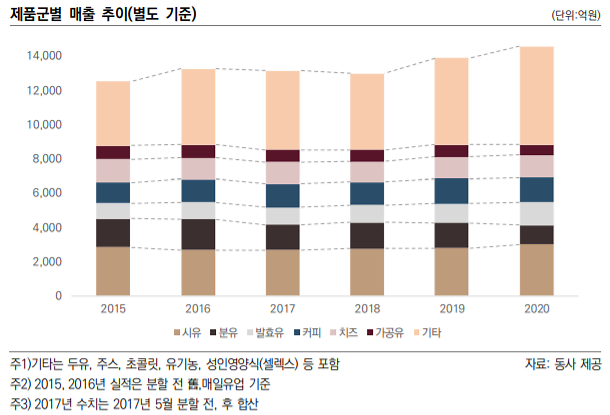

한국신용평가 측은 "매일유업은 국내 우유·분유 시장에서 수익권의 시장지위를 안정적으로 유지하는 가운데 컵커피, 치즈, 가공유, 곡물음료 등의 유제품으로 제품 포트폴리오를 다각화했고 해당 품목들이 견조한 제품경쟁력을 확보하면서 사업기반이 한층 공고해졌다"면서 "주요 제품의 시장지위와 고수익 제품 포트폴리오 확대, 음료 및 기타부문의 성장을 토대로 개선된 이익창출력을 유지할 것"이라며 등급상향 배경을 설명했다.

[자료=한국신용평가]

한국기업평가 관계자는 "지속적인 제품 라인업 확충에 따른 투자부담이 상존하나, 자체 영업현금흐름을 통해 투자부담과 배당금을 충당하면서 잉여현금흐름을 창출할 것으로 추정된다"며 "이를 바탕으로 실질적인 무차입구조에 기반하는 매우 우수한 재무안정성이 유지될 전망"이라고 평가했다.

IB업계 관계자는 "올해들어 비우량채로 분류되는 BBB등급까지도 회사채 수요예측에서 오버부킹이 이어지는 등 회사채 시장이 호황을 유지하고 있다"며 "매일유업의 경우 우량등급인 AA-로 올라서면서 기관투자자의 투자수요도 높아질 것으로 예상돼 조달금리를 크게 낮출 수 있을 것으로 기대되고 있다"고 말했다.

Copyright © 이코노믹데일리, 무단전재·재배포 금지